手形は手元に現金がなくても取引ができるため、振出人にとって資金調達の猶予ができるうれしい決済方法です。

しかし、受取人は期日になるまで現金化ができず、長期化すると資金繰りが悪化する可能性があります。

現金化を急ぐときは手形割引という選択ができます。

名前は聞いたことがあっても、実際にどのような取引が行われるのか流れを理解していない人も多いのではないでしょうか。

手形割引の方法やメリット・デメリットを把握し、手形を有効に使いましょう。

目次

手形割引とは

手形割引とは、銀行や手形割引業者に手形を買い取りしてもらい、支払いの期日よりも前に現金化をすることを指します。

手形はすぐに現金が用意できない、口座にも支払できる金額がないときでも振り出すことが可能なため、振出人(手形の発行者)にとっては便利なものです。

振り出すとは簿記の用語で、相手に渡すことを指します。

一方、受取人は期日まで待たなくてはならないため、資金繰りに影響する恐れがあります。

期日前に現金化すると手数料がかかるので受け取れる金額は減りますが、早めに資金を調達したい場合には有効な選択です。

手形割引料とは

手形割引料は、手形を銀行や割引業者に買い取りしてもらうときにかかる手数料です。

手形割引料は一定ではなく、金融機関や業者によって異なり、手形の残存日数や振出人の信用度によっても変わってきます。

割引率や条件をよく確認してから買い取りしてもらいましょう。

手形割引のメリット

手形取引は振出人には資金調達に猶予ができるなどのメリットがありますが、受取人にはメリットがほとんどありません。

手形割引は受取人にとってどのようなメリットがあるのでしょうか。

早く現金化できる

手形割引のメリットは、支払いの期日より前に現金が手に入ることです。

手形は比較的支払いまでの期間が長いため、運転資金が不足してしまったときにも助かります。

銀行の融資よりも早いことが多く金利も低いので、賢い資金調達方法といえるでしょう。

審査に通りやすい

手形割引は受取人の信用度ではなく、振出人の信用度が重視されます。

そのため、自社の資金繰りや業績が悪化している状況でも、審査に通りやすいのが特徴です。

融資を受けるよりも早く審査が済むことが多く、資金調達がスムーズに行えます。

手形割引のデメリット

期日前でも手元に現金が手に入るのは、急に資金が必要になったときには非常に助かりますが、手形割引にはデメリットもあります。

割引手数料かかる、不渡りの可能性がある、金額の一部を手形割引するのは難しいなどです。

デメリットをくわしく見ていきましょう。

割引手数料がかかる

手形割引を行うと手形の満額を受け取れません。

割引手数料を引いた金額を受け取るので、頻繁に行うと収益性が悪化するリスクが見込まれます。

また、審査が通りやすいといっても一定の基準はあるため、振出人の信用度が低い、受取人の業績などで銀行から断られてしまう恐れがあります。

銀行で断られても手形割引業者が受け付けてくれるケースもありますが、高額な手形割引料を要求してくる業者もあるので注意しましょう。

不渡りを出す可能性がある

支払日までに振出人の口座に用意されていない場合、銀行や手形割引業者は代金を受け取れません。

この状態を不渡りといい、手形割引には償還請求権があります。

償還請求権とは、銀行や手形割引業者が売掛金や手形が回収できなかった際に、債務者に請求できる権利です。

不渡りになった場合、手形割引を行った受取人が満額と利息分を支払わなくてはなりません。

手形の金額を分割して現金化するのが難しい

手形は振出人から同意を得られれば可能になりますが、基本的には分割しての現金化が困難です。

資金が20万円だけ必要な場合でも、手元にあるのが100万円の手形だった場合は、100万円分の割引手数料がかかります。

分割したい場合は、電子記録債権の支払いを活用するのもおすすめです。

手形と同様の機能を持ち、事務手続きが簡素化されるだけではなく、分割して譲渡や割引ができるのが特徴です。

手形割引をする際の流れ

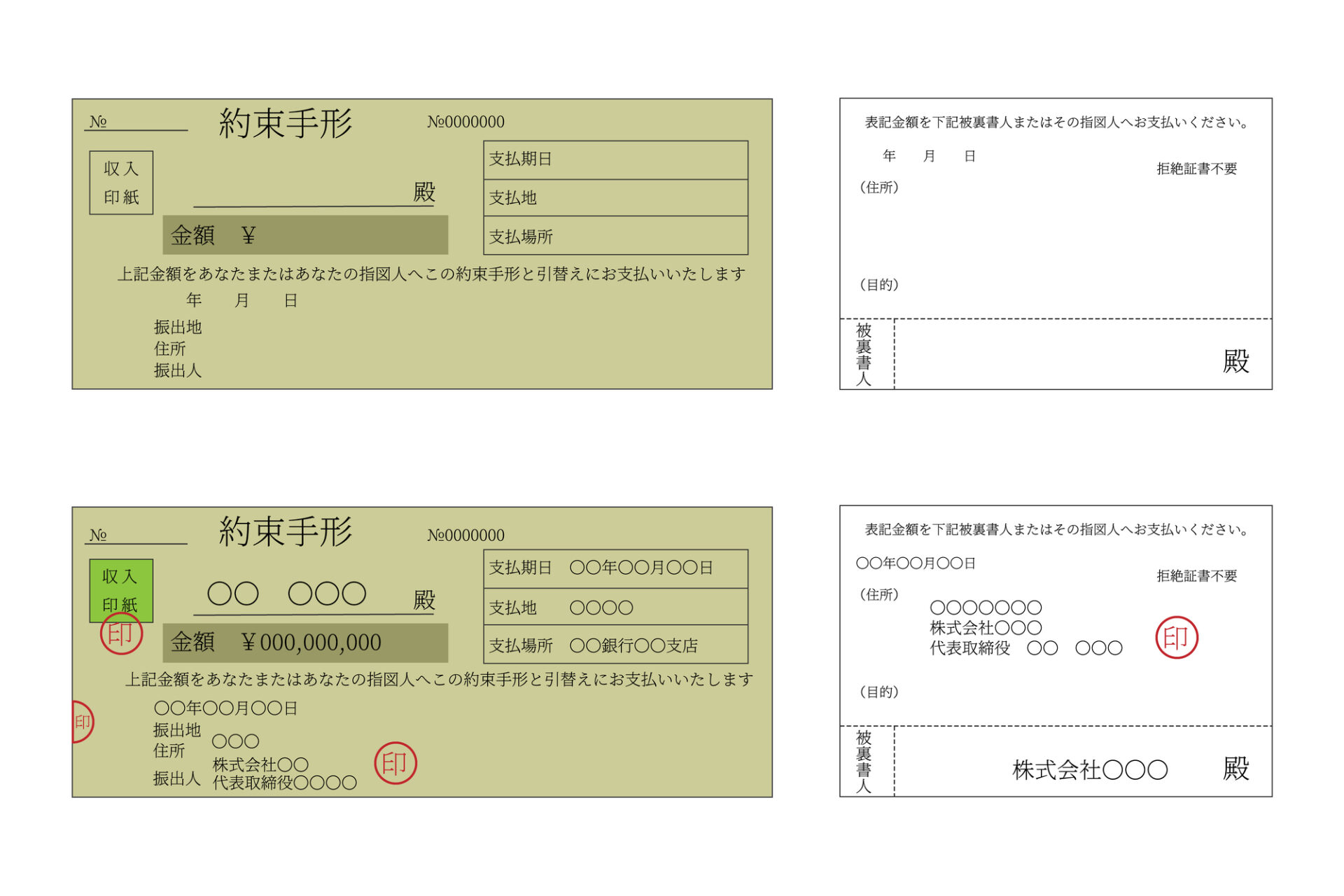

手形割引を行う際の流れは、受取人が金融機関や割引業者に申し込みを行い、審査が通れば手数料を差し引いた現金が支払われます。

手形割引をする際に必要なものは、割引する手形のほかに、法人と代表者の印鑑証明書のコピーと実印、法人の社判・法人の認印・商業謄本のコピー・決算書などです。

銀行や割引業者によっては不要なものもあります。

手形割引時の仕訳方法

売上代金の100万円を約束手形で受け取り、手形割引を行い割引手数料が2万円かかったときの仕訳をご紹介します。

- 100万円の手形を受け取ったときの仕訳

| 借方 | 貸方 |

| 受取手形 1,000,000円 | 売掛金 1,000,000円 |

- 100万円の手形を割引手数料2万円で割り引いたときの仕訳

| 借方 | 貸方 |

| 当座預金 980,000円 手形売却損 20,000円 | 受取手形 1,000,000円 |

手形割引を行った際は、割引手数料を差し引いたことが分かるように仕訳を行います。

手形割引は銀行と業者どちらに依頼すべき?

手形割引を行ってくれる銀行と割引業者ですが、できれば会社にとってメリットが多いほうに依頼したいですよね。

手形割引は銀行と割引業者のどちらに依頼すべきか見ていきましょう。

銀行に依頼するメリット

銀行の手形割引は、割引業者に比べ割引手数料の金利が安い傾向にあります。

さらに融資よりも金利が低いため、事業を始めたばかりで信用がない企業にとっては、よい資金の調達方法です。

業者に依頼するメリット

手形割引業者は、銀行で断られた手形も引き受けてくれる可能性があります。

銀行では、振出人の業績が優先されるので審査が通りやすいといわれていても、受取人の調査もしっかりと行われます。

一方、手形割引業者は振出人のほうを重要視します。

手形割引業者では経営状況が良くない場合でも、比較的スムーズに資金調達をできるのが特徴です。

最短で即日現金を受け取れることもあります。

手形割引業者の選び方

手形割引業者は高額な割引手数料を要求してくる業者もあるため、よく調べてから依頼しましょう。

手形割引業者の選び方は、まずは賃金業者登録済みであることを確認します。

また、創業したばかりの手形割引業者よりも、ある程度年数が経過しているほうがいいでしょう。

賃金業者登録番号の()に囲まれた数字は登録更新の回数です。更新は3年に1回行われるため、()内の数字に「×3」でおおよその活動年数がわかります。

ほかにも事前に割引手数料を提示しているか、ネットなどで悪い口コミがないかをチェックしましょう。

手形を渡したにもかかわらず現金を後日渡す、事前に見積を行わない割引業者も注意が必要です。

また、実際に相談をした際に対応してくれる担当者の態度なども判断基準の一つです。担当者が頻繁に変わる、勧誘電話や訪問が多い場合はあまりおすすめできません。

不安と感じたときは、資金調達を急いでいても慎重に検討しましょう。

CPAラーニングなら簿記講座や実務講座など800本以上の講義が無料で見放題

経理業務は全体像がわかればもっと効率的に!

経理の仕事は、伝票起票や経費精算など細かな日次業務が多く、全体像を見失いがちです。

その結果「何のためにこの業務をしているんだろう」とモチベーションの低下に繋がることもあります。

そのため、経理の仕事は特に、常に全体像を捉えながら進めていかなければなりません。

イメージとしては日々の仕事を「点」ではなく「線」として捉えること。

毎日の仕訳にしても、何となく取引金額を入力するのではなく、自社や取引先の財政状態や経営成績を念頭に置いたうえで入力することが大切です。

こうすることで、自社が取引先・借入先に対して、適切に支払いができるのか、あるいは取引先・貸付先から適切に入金が行われるのかを、仕訳と同時に予測できます。

極端な例ですが、こうした「意識的」な仕訳を繰り返すことで、会社の経営状況が見えてきて、黒字倒産を未然に防ぐといったことも。

また、全体像を把握できていると、業務の優先順位を自ずとつけられるようになるので、仕事のスピードがぐっとあがっていきます。

簿記の学習などで体系的に経理の知識を身につけていくと、少しずつですが、確実に経理の全体像がつかめるようになってきます。

CPAラーニングで経理の「基本」から「応用」まで丸わかり!

CPAラーニングでは、無料で『簿記講座』や『実務講座』を受講することができます。

『実務講座』と一言で言っても、経理実務やインボイス制度を含んだ税務実務、財務実務、M&A実務、人事労務管理、Excel講座など多くの講座が存在します。

多くの業界で役に立つようなコンテンツとなっているため、学生から社会人の男女といった幅広い人材に利用されています。

なぜCPAラーニングで実務の「基本」から「応用」まで理解できるのか

実務のプロセスを「理解」する

CPAラーニングの講義では、受講者のみなさまが実務の要点を暗記するのではなく、理解できるように心がけています。

なぜなら、実務の要点を丸暗記するのではなく正しく理解することで、CPAラーニングの講義を通して学んだことを、自らの業務にも落とし込むことができるからです。

経理実務講座を例に挙げると、日次業務、月次業務、年次業務の流れをただ説明するだけではありません。

その業務をなぜそのタイミングで行うのか、その業務によってどの様な影響が会社にもたらされるのかという点についての説明に重きを置いています。

講師が公認会計士またはプロの実務家

CPAラーニングの講義は、公認会計士やプロの実務家などが担当しています。

公認会計士には、大手公認会計士資格スクール(CPA会計学院)の講師も含まれており、解説のわかりやすさには、定評があります。

また、プロの実務家の講師は、業界の最前線で活躍してきた方々なので、具体的な業務に結びつけた解説が「理解」の手助けとなります。

スキマ時間に勉強しやすい

CPAラーニングなら、お手持ちのスマートフォンやタブレットで学習が完結します。

最近リリースされた公式アプリでは、講義動画のダウンロード・オフライン再生が実装されました。

これにより、いつもの通勤・通学時間を活用して、効率的に学習を進めることができます。

CPAラーニングが完全無料で利用できる理由

CPAラーニングは、「日本の会計リテラシーを底上げしたい」という思いから始まったサービスです。

より多くの方にご利用いただきたく無料でご提供しております。

そのため、CPAラーニングのすべてのコンテンツ(講義の視聴、テキスト・レジュメのダウンロード、模擬試験など)が完全無料で利用できます。

登録受講者数は40万人を突破

CPAラーニングの登録受講者数は40万人を突破しました。

「CPAラーニングを使って簿記に合格しました!!」という喜びの声をX(旧Twitter)で日々頂いています。

CPAラーニングの実務講座を受講した方の声

メールアドレス登録だけで全コンテンツが利用可能

CPAラーニングは、メールアドレス登録だけで、全てのコンテンツをすぐに利用することができます。

課金や、機能制限などはございません。

「経理の基本からおさらいしたい」「決算業務を効率的に進めたい」とお考えの方はCPAラーニングをぜひご利用ください。

このコラムを読んでいるあなたにおすすめのコース

手形割引は、資金調達を急ぐときに便利な方法です。

ただし、割引手数料がかかることや不渡りの可能性もあるので、デメリットも頭に入れておきましょう。

銀行で行う場合は、融資よりも審査が通りやすく、低金利です。

銀行での審査が通らなかった場合、手形割引業者に依頼する方法もあるので、状況に合わせて選択するといいでしょう。

手形割引業者は高額な手数料を要求してくることもあります。

手形割引業者を選ぶ際は賃金業者登録済みであるかなど、しっかりと確認してから行いましょう。